前回は、日経平均の変化が日経225オプションの価格にどう影響を与えるかを説明しました。今回は、時間の変化とボラティリティーの変化によって、オプション価格が動く様子を見てみることにしましょう。まずは時間変化がオプション価格に与える影響から始めます。

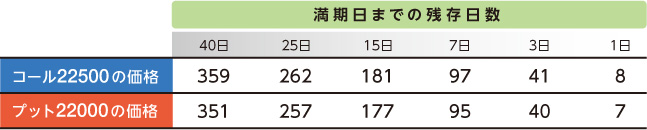

図表1をご覧ください。これはコールとプットの価格が満期日に近づくにつれどう変化していくかをあらわしています。ここでは日経平均は動かないものとして、単に日数だけが経過していくものと考えています。

ひと目でおわかりのように、満期日に近づくにつれコールの価格もプットの価格も下落していきます。これはオプションのような「期限付きの権利」では当然のことです。なぜならば、満期日まで残された日数が多ければ多いほど日経平均が大きく動く可能性があり、しかも利益が出る方向に日経平均が大きく動けば、満期日においてオプションからの利益も大きくなるからです。つまり満期日までの残存日数があればあるほど、期待できる利益も大きくなるため、オプション価格は高くなるのです。

しかし、この事実は、いったんオプションを購入してしまうと困った事態を生み出します。オプションを持っているだけで価格は毎日下落してしまう、つまり毎日損失が発生することを意味するからです。毎日のこの価格変化のことを市場参加者は「シータ」とか「セータ」あるいは「タイム・ディケイ」などとよんでいます。以下では毎日のオプション価格の下落をタイム・ディケイということにします。実際の市場では日経平均が毎日動きますので、前回学んだ日経平均の動きから受けるオプションの価格変化に惑わされタイム・ディケイはわかりにくいのですが、確実に存在します。標語的に言えば、こうなります。

特性3:「満期日が近づくにつれ、オプションの価格は下落する」

よくネット上などに「オプションを買うとタイム・ディケイで毎日損失が出る。だからオプションは売るのがよい」といった記述がありますが、この記述には「日経平均が大きく動かなければ」という条件が必要です。日経平均が大きく動かなければ、オプションを売ることで、図表1でみたようにタイム・ディケイを毎日確実に受け取ることができます。しかし、オプションを売った後に日経平均が不利な方向(オプション価格が上昇する方向)に大きく動いてしまうと、オプション価格が売った時点の何十倍にも跳ね上がってしまう例を第1回で見たはずです。オプションを単独で売るのは常にとても危険なことなのです。

次にボラティリティーの変化がオプション価格にあたえる変化について考えてみます。まずはボラティリティーとは何かを理解する必要があります。ボラティリティーはとても誤解されやすい言葉です。例えば、価格が毎日20%ずつ確実に下落する株があったとしましょう。株価が毎日こんなに大きく動くとボラティリティーは大きいと思ってしまうところですが、実はこの株価のボラティリティーはなんと「0(ゼロ)」です。この例では株価そのものの動きは大きいのですが、株価の「変化率」は毎日「マイナス20%」と一定なため、ボラティリティーはゼロとなるのです。

株価が乱高下を繰り返し、明日の終値を予想するのがとても難しい状況のとき、ボラティリティーは高くなります。通常ボラティリティーは「20%」などと表しますが、これは年率換算です。オプションの価格を数学的に「計算」しようとすると、日経平均が満期日までに何%のボラティリティーで動くかということを「予想」しなければなりません。そのときボラティリティーの予想値を大きくすればオプション価格は高く計算され、反対にボラティリティーの予想値を小さくすればオプション価格は下がります。もちろん誰も「満期日まで」といった将来のことなどわかるはずもないので、この予想は人によって異なるはずです。

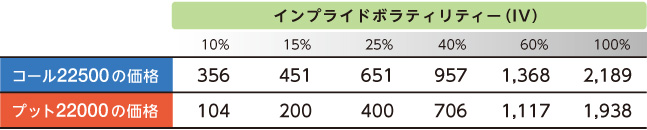

一方、市場でオプションは売買され、その価格は時々刻々と決定されていきます。実際に市場でついた価格は、「価格がついたその瞬間」に「あるボラティリティー」を仮定して計算された結果であるはずです。市場価格を決定したであろうはずのこのあるボラティリティーを「インプライドボラティリティー」と名付け、市場参加者は常に注目しています。簡単に言えば、オプションの市場価格から逆算されたボラティリティーのことをインプライドボラティリティーとよぶのです。以下、これを「IV」と書くことにします。IVとオプション価格の間には、図表2のような関係があります。

これを言葉であらわせば、以下の通りです。

特性4:「ボラティリティーが大きくなると、オプションの価格は上昇する」

実際の売買では、IVを計算する必要はありません。証券会社のネット売買システム上で各オプションの価格の横にIVは表示されています。市場が暴落したりすると、暴落前には15%程度だったIVが40%、ときには、100%といった大きな値になるのを見ることができます。

日経平均があまり動いていない状況で、IVが15%のときにプットを売ったとしましょう。その後日経平均が大きく下落し、IVが100%に跳ね上がったとすれば図表2が示すようにIVの変化によってプットの値段は大きく上昇するでしょう。実際の市場では、さらに日経平均の下落によるプット価格の上昇もそれに加わりますから、プットを買い戻そうとすれば、売った値段の数十倍の価格で買い戻すことになるでしょう。「オプションの単独売り」とは、まさに「目をつぶって地雷原を歩く」ことに等しいのです。

今回は、時間の変化とオプション価格の変化と、ボラティリティーの変化とオプション価格の変化についてお話ししました。次回からはオプションの価格特性をふまえた上で、オプションの正しい使い方を解説していきます。今回の内容をさらに詳しく学習したい方は、大阪取引所の提供する「OSE先物・オプションシミュレーター」の「リスクパラメータ:ベガとは」、「リスクパラメータ:セータとは」、「基本戦略:プット売り(必須 オプションの危険性を知る)」の実施をぜひお勧めします。オプション売買を仮想体験しながら学ぶことができる無料のツールです。